1️⃣ 법인이 내야 하는 벌금과 과태료는 NO!🙅🏻

우선 위의 사례에 대한 결론부터 말씀드리면, 법인이 내야 하는 벌금과 과태료는 회사 비용 처리가 불가능합니다.🚫 법규 위반 등으로 부과하는 벌금과 과태료는(사정이 어떻든) 자신의 과실로 납부해야 하는 세금이기 때문에 비용처리가 불가능합니다.

🚗법인 차량의 경우도 마찬가지입니다. 대표가 운전했든 직원이 운전했든, 과태료 명목으로 지출했다면 비용처리는 불가능합니다.

다만, 법규 위반이 아닌 경우, 예를 들어 자금 부족으로 인한 연체 등에 대해서는 비용으로 인정해 주긴 합니다.

2️⃣ 같은 세금이라도 경비 처리 가능 여부는 다르다

그런데 이런 의문이 들 수 있습니다. ‘벌금과 과태료는 세금이라 경비 처리가 불가능한 건가?🤔 그럼 모든 조세에 대해서는 경비 처리를 못하는 거 아닌가?’ 다행히도(?) 이건 틀린 말입니다.

세금이라서 경비 처리가 불가능한 게 아니라, 세금 중에 경비 처리가 불가능한 항목이라서 경비 처리가 안 되는 겁니다. 전문적인 용어로 “조세공과금 중 손금불산입되는 항목”이라고 하지요.

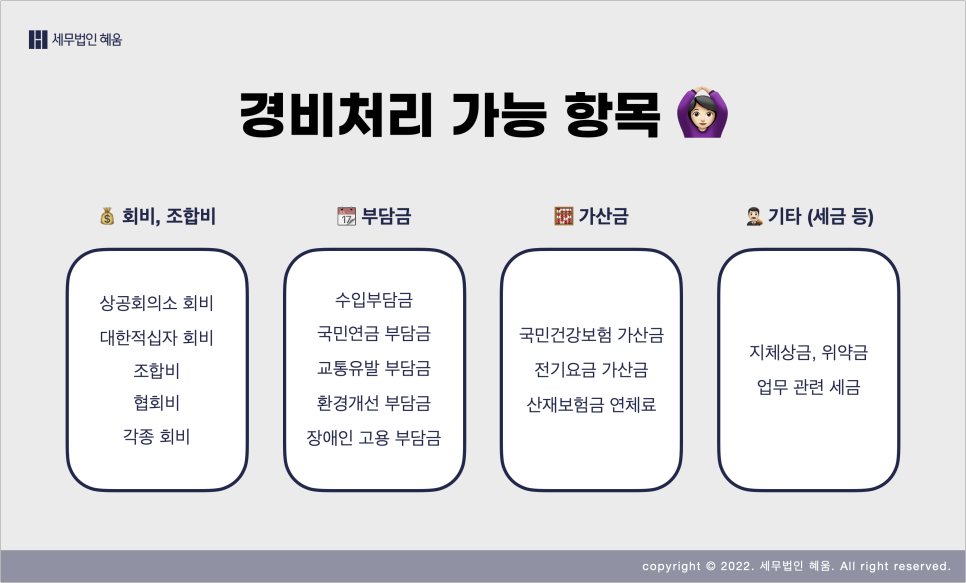

그렇다면 세금(조세공과금) 중에서 경비처리가 되는 항목(손금인정)과 안 되는 항목(손금불산입)에는 어떤 것들이 있을까요? 우선 현행 세법에서 손금으로 인정하여 비용 처리가 가능한 항목부터📄 살펴보도록 하겠습니다.

✔️ 상공회의소 회비

✔️ 대한적십자 회비

✔️ 영업자가 조직한 단체이거나 법인이거나 주무관청에 등록된 단체에 지급한 조합비, 협회비 또는 회비

✔️ 대외무역법에 의하여 수입을 하고자 하는 자가 수입을 신청하는 때에 한국무역협회에 납부하는 수입부담금

✔️ 국민연금법에 의하여 사용자가 납부하는 부담금

✔️ 도시교통정비촉진법에 의하여 납부하는 교통유발부담금

✔️ 환경개선비용부담법에 의하여 납부하는 환경개선부담금

✔️ 장애인고용촉진법에 의하여 납부하는 장애인고용부담금

✔️ 국민건강보험의 가산금

✔️ 전기요금 납부 지연에 따른 연체 가산금

✔️ 산재보험료의 연체료

✔️ 벌금 등은 손금불산입 되나 사계약 위반으로 인한 지체상금이나 위약금

✔️ 법인균등할 주민세, 재산세, 종합토지세, 인지세, 자동차세, 사업소세, 면허세 등

앞서 말했듯이 연체료나 가산금에 대해서는 손금으로 인정하는 편이며, 환경부담금이나 각종 회비, 조합비 등에 대해서도 비용 처리가 가능합니다.

또, 자동차세나 인지세, 재산세 등에 대해서도 경비 처리가 가능하지요. 기본적으로 기업의 ‘업무’와 관련된 세금에 관해서는 어느 정도 경비로 인정해 준다고 볼 수 있겠습니다.

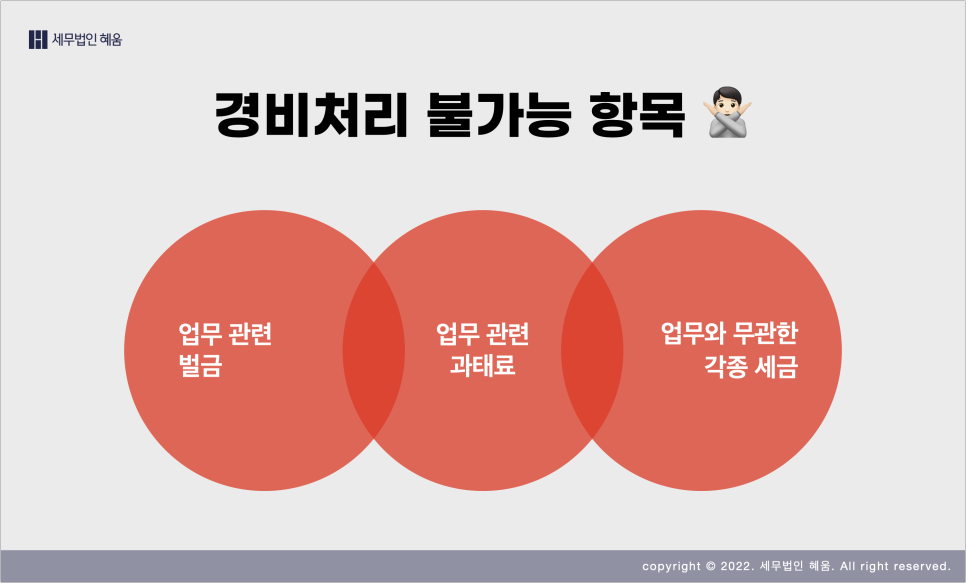

그러나 다음과 같은 항목은📄 손금불산입으로 인정하여 비용 처리가 불가능합니다.

✔️ 산재보험료 가산금

✔️ 관세법 위반 벌과금

✔️ 업무 관련한 교통사고 벌과금

✔️ 업무무관 자산과 관련한 재산세, 종합토지세

✔️ 벌금, 과료, 과징금

✔️ 법인세, 소득세, 주민세

벌금과 과태료는 대부분 경비로 인정하지 않으며, 업무와 무관한 재산세와 종합토지세, 법인세, 소득세 등에 대해서도 그러합니다.

즉, 기업의 ‘업무’와 별로 상관이 없는 세금이라면 경비로 인정해 주지 않는 것이죠. 조세당국이 기업에서 지출한 경비를 인정해 주는 것 자체가 기업의 성장과 발달을 촉진하기 위함이니, 어찌 보면 당연한 결과라고 할 수 있겠습니다.

어쨌든 중요한 점은 개인의 과실로 내야 하는 법인의 벌금이나 과태료에 대해서는 경비 처리가 불가능하다는 사실입니다.

사적인 용도로 적발되어 과태료를 물 때도 억울한데, 공적인 업무를 하다가 벌금이나 과태료를 내야 한다면, 심지어 경비 처리도 안 된다면 정말 억울하겠죠? 가능하면 벌금이나 과태료를 내지 않도록 주의하는 것이 가장 좋겠습니다.